马来西亚商品与服务税的实践与发展

作者:杨小强 丨 来源:《国际税收》2018年第3期 丨 时间:2018-07-07

内容提要:马来西亚商品与服务税(GST)于2015年4月1日起全面实施,在过去三年的实践中,相关法律法规进行了大量修改,法律体系逐步完善,但也更加复杂。为了保持国际竞争力,其在金融服务、电子商务、不动产等领域的立法均有新发展。

关键词:马来西亚 商品与服务税 立法发展

2014年马来西亚颁布《商品与服务税法》,从2015年4月1日起生效,本法取代了《1972年销售税法》和《1975年服务税法》。[1]马来西亚商品与服务税对国内消费多环节征收,对马来西亚境内所有的商品给付、服务给付、商品与服务进口课税,免税需有特别规定。[2]引进商品与服务税是政府税收改革计划的一部分,旨在提升税务机关与税收管理的能力、效能和透明度。政府寻求额外的税收收入,用以弥补财政赤字,降低过于依赖来自马来西亚石油公司Petronas的收入风险。[3]本文讨论自2015年《商品与服务税法》生效以来,马来西亚商品与服务税在重要领域的新发展。

一、法规的新近发展

经过三年的发展,马来西亚商品与服务税法律体系已相对成熟,但也变得更为繁杂。法律主要有四个层级:法律、条例、命令和公共裁定。自2014年立法之后新颁布大量的法律文件,也对基本法规进行了修订。

(一)商品与服务税法规持续补充更新

马来西亚制定《2014年商品与服务税法》后,同年配套发布了一系列条例和命令。近三年来,马来西亚对商品与服务税法、条例进行了多次修改和更新,同时也发布了一些新条例、命令与公共裁定。(见表1)

表1

法律体系 | 法律名称 |

商品与服务税法 | 《2014年商品与服务税法》 《2015年财政法》 《2017年财政法》 |

商品与服务税条例 | 《2014年商品与服务税条例》 《2014年商品与服务税(预先裁定)条例》 《2014年商品与服务税(复议与上诉)条例》 《2015年商品与服务税条例(修正案)》 《2015年商品与服务税条例(修正案二)》 《2016年商品与服务税条例(修正案)》 《2017年商品与服务税条例(修正案)》 《2017年商品与服务税(信息报备)条例》 |

商品与服务税命令 | 《2014年商品与服务税(税率)命令》 《2014年商品与服务税(零税率给付)命令》 《2014年商品与服务税(免税给付)命令》 《2014年商品与服务税(应税给付的营业额)命令》 《2014年商品与服务税(税收减免)命令》 《2014年商品与服务税(对指定地区的给付征税)命令》《2014年商品与服务税(税务代理申请费)命令》 《2014年商品与服务税(政府适用)命令》 《2016年商品与服务税(自由区)命令》 |

公共裁定 | 《第01/2017号公共裁定-处罚的实施》 《第02/2017号公共裁定-卫生保健专业人员提供的给付》 《第03/2017号公共裁定-赠与规定》 《第04/2017号公共裁定-证券的发行与持有》 《第01/2018号公共裁定-商业住宅房屋的给付》 |

(注:标注斜体的法律法规为2014年立法之后新颁布的法律文件。)

1. 商品与服务税法修订

《2015年财政法》对《2014年商品与服务税法》进行了修订,细化了逾期未缴纳税款的罚款规定。[4]在第一个30天的期限内未缴纳税款,将处以罚款,且罚款数额相当于应缴商品与服务税款的5%。在第二个30天的期限内仍未缴纳税款,将再次罚款,罚款数额相当于应缴商品与服务税款的10%。在第三个30天的期限内仍未缴纳税款,再处以罚款,罚款数额相当于应缴商品与服务税款的10%。

《2017年财政法》也对《2014年商品与服务税法》进行了修订。第一,新增已登记纳税人提供信息的义务。部长令规定已登记纳税人应当使用一个特定设备,就其所有给付和收款提供信息。[5]未经要求或批准,任何人不能公布或披露从该设备获取的信息。[6]第二,补充对自由区的适用。《2014年商品与服务税法》原先仅规定了自由商业区的税务处理,经修订后将第十四部分“自由商业区”改为“自由区”,扩大适用于全部自由区。[7]自由区包括自由商业区和自由工业区。自由商业区允许进行贸易、重新包装等增值活动,而自由工业区允许进行大部分以出口为目的的制造活动。商品进口至自由区,不需要缴纳商品与服务税。[8]在自由区内部或自由区之间进行的应税商品给付,也不需要缴纳商品与服务税。[9]但是以使用或消费为目的进口商品,不是将商品用于商业、制造或零售贸易活动,则需要缴纳商品与服务税。[10]根据租赁协议将商品从自由区移入马来西亚境内,如同将商品进口至马来西亚境内,需要缴纳商品与服务税。[11]主营业地在自由区内的纳税义务人在马来西亚境内提供商品或服务给付,需要缴纳商品与服务税。[12]

2. 商品与服务税条例修订

在2014年之后,马来西亚财政部第二部长(Second Minister of Finance)Datuk Johari Bin Abdul Ghani根据《2014年商品与服务税法》第177条的规定行使权力,分别制定了《2015年商品与服务税条例(修正案)》、《2015年商品与服务税条例(修正案二)》、《2016年商品与服务税条例(修正案)》、《2017年商品与服务税条例(修正案)》以及《2017年商品与服务税(信息报备)条例》。

3. 新颁布商品与服务税命令

马来西亚在原来8个商品与服务税命令的基础上,新增《2016年商品与服务税(对有关自由区的给付征税)命令》。从2017年1月1日起,自由区内部或自由区之间的葡萄酒、烈酒、啤酒、麦芽酒、烟草及烟草产品的给付,需要缴纳商品与服务税。[13]

(二)《2017年商品与服务税(信息报备)条例》

1. 财政部针对商品与服务税的信息报备制定专门条例

2017年6月6日,马来西亚财政部第二部长Datuk Johari Bin Abdul Ghani根据《2014 年商品与服务税法》第177条的规定行使权力,制定了《2017年商品与服务税(信息报备)条例》,[14]该条例在2017年7月1日生效。该条例相对而言比较特殊,专门针对已登记纳税人向马来西亚皇家海关署署长报备相关信息的内容进行了规定。根据该条例的规定,依照《商品与服务税法》第34A条的规定需要报备信息的已登记纳税人,在向他人提供给付或者接受他人的给付时应当向马来西亚皇家海关署署长提交相关信息。相关信息的报备必须通过安装在电子器械上的设备进行,且该设备必须基于该已登记纳税人的商业目的而使用。[15]

2. 必须报备的特定行业(见表2)

表2

行业 | 类别 |

食品和饮料 | 餐厅 |

零售 | 五金器具店、食品杂货店、书店与药房 |

娱乐 | 任何提供娱乐服务的企业[16] |

3. 必须报备的具体信息

已登记纳税人向马来西亚皇家海关署署长报备的信息必须包括以下内容:已登记纳税人的经营场所地址,包括分支机构的地址以及其他任何用于经营的场所;对已登记纳税人基于商业目的而使用的电子器械的描述信息;马来西亚皇家海关署署长要求的其他具体信息。[17]

(1)发生商业经营变动时的信息报备。当出现以下情形时,已登记纳税人必须及时通知马来西亚皇家海关署署长:①已登记纳税人的经营场所地址发生变动时;②分支机构或者其他用于经营场所的数目发生变动时;③已登记纳税人的电子器械被替换时;④当已登记纳税人出现停业、经营场所翻新、经营暂时停歇情形;⑤在经营场所以外的地址进行商业经营时;⑥马来西亚皇家海关署署长规定的其他具体情形。[18]

(2)电子器械发生变动时的信息报备。当电子器械需要拆离、转移或者安装附加设备时,应当在7天内向马来西亚皇家海关署署长进行申请报备。当相关设备出现故障或者不能运作时,或者已登记纳税人停止使用相关设备时,必须在24小时内向马来西亚皇家海关署署长进行报备。因为相关设备出现故障、不能运作或者停止使用时,已登记纳税人可以在30天内不使用该电子器械的情形下开具商品与服务税发票,但是已登记纳税人开具或者收到商品与服务税发票时应当向马来西亚皇家海关署署长提交所有与发票有关的信息。[19]

(3)违反信息报备的一般处罚。任何已登记纳税人违反了该信息报备条例的规定,将被处以不超过3000林吉特或者被处以不超过两年期间的监禁,或者同时处以两种处罚。

二、税率比较

(一)税率与课税范围

2015年生效的《商品与服务税法》取代了《1972年销售税法》和《1975年服务税法》,当时销售税的一般税率是10%,对某些商品适用5%或零税率;服务税的税率是5%,在2011年1月1日将服务税税率提高至6%。新的商品与服务税将税率统一为6%,追求税收中立原则。由于商品与服务税可以抵扣进项税额,而销售税和服务税不能抵扣进项税额,实施之后物价没有太大波动。法律将给付行为区分为应税行为(标准税率和零税率)、免税行为和不征税行为。(见表3)

表3

标准税率 | 零税率 | 免税 | 不征税 | |

定义 | 提供商品给付与服务给付,以标准税率课征商品与服务税 | 提供商品给付与服务给付,以零税率课征商品与服务税 | 提供的商品给付与服务给付免征商品与服务税 | 提供的给付不属于商品与服务税课征范围 |

商品与服务税税率 | 6% | 0% | 暂时不适用 | 不适用 |

商品与服务税进项 | 进项商品与服务税准予抵扣,商品与服务税不是企业成本 | 进项商品与服务税准予抵扣,商品与服务税不是企业成本 | 进项商品与服务税不允许抵扣,商品与服务税是企业成本 | 进项商品与服务税不允许抵扣,商品与服务税是企业成本 |

法律构成要件 | 标准税率、零税率和免税行为都属于应税行为,应该满足商品与服务税的法律构成要件,不征税行为是不满足或不完全满足法律构成要件。按照法律,课征商品与服务税应满足以下要件:(1)提供应税的商品给付与服务给付;(2)商业活动;(3)法定纳税人提供;(4)在马来西亚境内。 | |||

课税范围 | 一般商品给付与服务给付 | 蔬菜等农产品、油盐生活必需品、鸡蛋、鱼、出口商品与服务、住房销售、政府服务等 | 金融服务、公共交通服务、私营教育服务、托儿服务、高速公路费和过桥费等 | 如属于资本利得税的股息及其他收入分配 |

(二)税率比较

马来西亚在进行商品与服务税立法时,政府做了大量细致的立法研究工作,并进行了国际立法比较。马来西亚是东盟(ASEAN)成员国,东盟国家在起草本国增值税法典时,都会研究东盟成员国之间的增值税法,并互相比较与借鉴。东盟大多数国家都采纳增值税,增值税的标准税率为10%。马来西亚当时采纳的销售税税率也是10%,出于国际竞争力考虑,2014年立法时选择了6%的标准税率,比东盟其他国家的增值税税率低。直至今天,马来西亚商品与服务税税率在东盟和国际上也是偏低。(见表4)

表4

东盟国家 | 实施增值税年份 | 初始标准税率 | 当前增值税税率 |

印度尼西亚 | 1984年 | 10% | 标准税率10%,其他税率0% |

泰国 | 1972年 | 10% | 标准税率7%,其他税率0% |

新加坡 | 1993年 | 3% | 标准税率7%,其他税率0% |

菲律宾 | 1998年 | 10% | 标准税率12%,其他税率0% |

柬埔寨 | 1999年 | 10% | 标准税率10%,其他税率0% |

越南 | 1999年 | 10% | 标准税率10%,其他税率5%、0% |

老挝 | 2009年 | 10% | 标准税率10%,其他税率0% |

马来西亚 | 2014年 | 6% | 标准税率6%,其他税率0% |

三、基金管理服务

在马来西亚,基金管理服务由基金管理人提供。基金管理人可以是个人,也可以是经证券委员会许可的公司。基金管理人指导基金投资决策,包括研究、投资建议、确保合规以及为客户编制报告等。基金管理人根据授权协议或基金信托契据(Trust deed)管理客户的投资组合或资金。基金管理服务按以下方式征收商品与服务税。[20]

(一)基金管理

基金管理人向客户收取的管理费以及基金管理人取得的业绩费(Performance fee),需要按标准税率课征商品与服务税。

(二)买卖证券

根据投资管理协议,基金管理人代理客户进行交易。当基金管理人为客户出售证券时,该给付是由客户进行,而非基金管理人。所以该给付是免税给付。但如果交易涉及经纪费、结算费等费用,这些费用应当按照标准税率征收商品与服务税。股息及其他收入分配不征收商品与服务税。

(三)非集合投资计划

非集合投资计划是由法定机构和私营部门管理的公积金(Provident fund)和养老基金(Pension fund)。法定机构管理的公积金和养老基金,如养老信托基金(Pension Trust Fund)和武装部队基金(Armed Forces Fund),旨在为其成员提供老年退休保障措施。任何人对该公积金和养老基金的捐资,都不是应税给付,不课征商品与服务税。私营机构管理基金的税收待遇与法定机构管理基金相似。

(四)集合投资计划

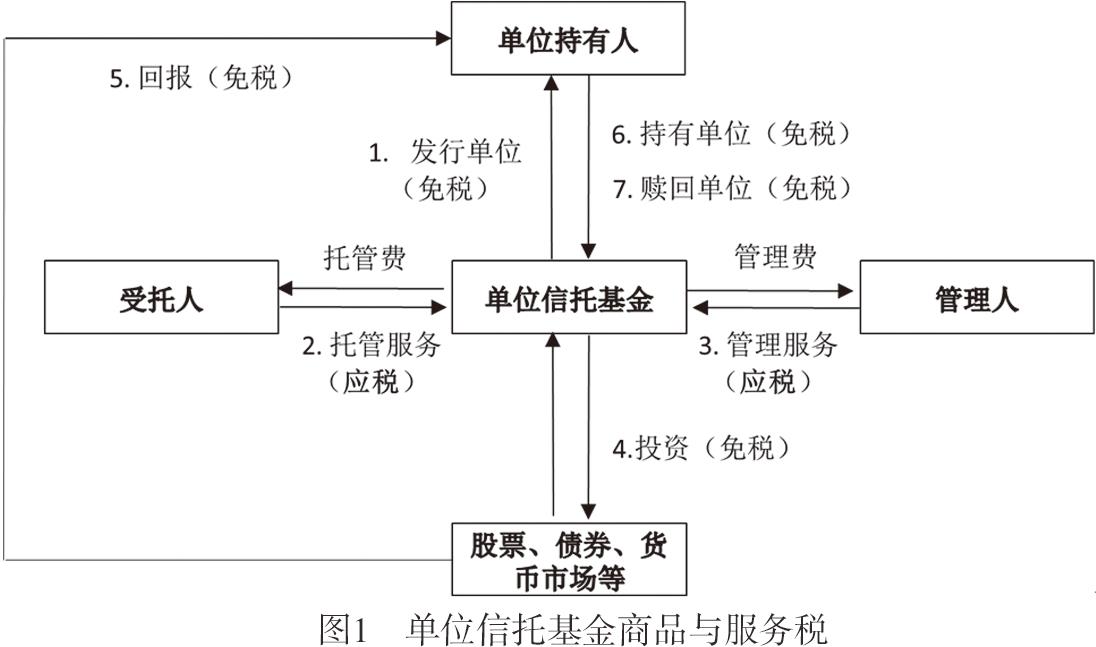

集合投资计划包括单位信托基金和不动产投资信托等投资计划。单位信托基金允许投资者集合其资金投资于不同的投资组合,并由专业基金管理人根据契据管理和投资资金,其税收待遇如图1。其中,应税给付需要按照标准税率缴纳商品与服务税。买卖单位产生的佣金或服务费、出售费等费用,需要按照标准税率征收商品与服务税。

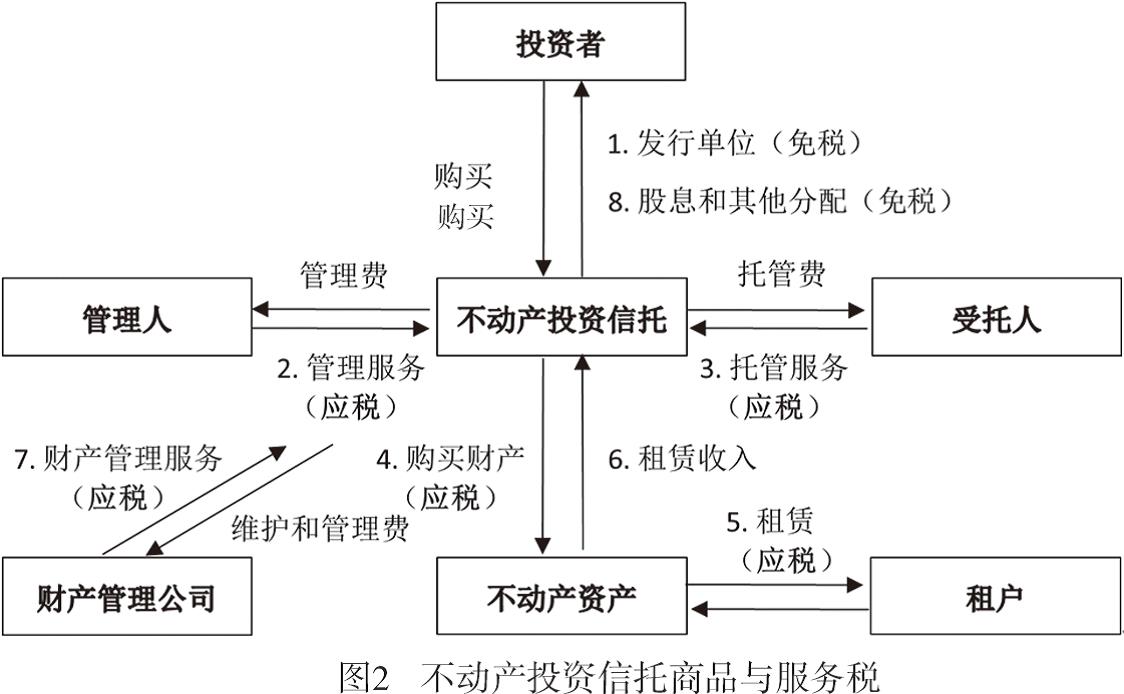

不动产投资信托将集合资金投资于不动产资产、与不动产相关的资产及其他授权投资。不动产投资信托在马来西亚交易所交易,像上市公司股票一样通过价格变动引起的资本升值给予投资者回报。不动产投资信托由基金管理人管理,同时基金管理人可以在取得托管人许可后指定财产管理人,由财产管理人负责协调租房装修要求、审核租户意向设计、监督装修工作、确保符合建筑规定和安全规定等事宜,其税收待遇如图2。其中,应税给付需要按照标准税率缴纳商品与服务税。买卖不动产投资信托产生的经纪佣金或结算费,需要按照标准税率缴纳商品与服务税。

(五)理财规划师(Financial Planner)

理财规划师为客户准备理财规划。其服务范围广泛,包括储蓄、投资、保险、税收、遗产筹划等。同时,理财费用形式多样,可以是固定费用,也可以是佣金。但无论形式如何,理财规划师提供的服务都应当按照标准税率征收商品与服务税。

四、电子商务服务

马来西亚皇家海关署发布了《商品与服务税电子商务服务指引》(Goods and Services Tax Guide on E-commerce Services)[21]对电子商务商品与服务税处理进行了总结。

(一)商品与服务税纳税人

如果通过互联网提供商品或者服务,那么给付提供者将成为商品与服务税的纳税人,这与一般商业活动的规定一致。这一规定同样也适用于通过第三方电子商务服务提供者(A third party e-commerce service provider)(如网络平台公司)进行的商品或者服务交易。

(二)纳税地点的主要规定

1. 商品。商品给付纳税地点的一般规定是,商品的纳税地点是商品开始投递的地点。如果该地点位于马来西亚境内,那么对于在马来西亚境内购买的给付征收商品与服务税;如果购买的商品是从马来西亚境外进口并进入马来西亚,那么对于该进口商品征收商品与服务税。[22]

2. 服务。服务给付纳税地点的一般规定是,将服务提供者所在地视为服务给付的所在地,同时在服务提供者所在地征收商品与服务税。但是,该规定也存在许多例外情形,如进口服务、出口服务以及在马来西亚境外由位于马来西亚境内的服务提供者提供的服务。[23]

3. 服务给付属于马来西亚的标准。根据《2014年商品与服务税法》第14(1)条的规定,如果出现以下情形,那么服务提供者视为在马来西亚境内:(1)服务提供者在马来西亚境内拥有经营场所或者常设机构;(2)服务提供者在任何国家都没有经营场所与常设机构,但在马来西亚境内拥有经常居住场所(Usual place of residence);(3)服务提供者在马来西亚境内与其他国家境内均有经营场所或者常设机构,但该服务与马来西亚境内的经营场所或者常设机构有最直接联系。[24]

【实例】某新加坡公司租借了一台位于马来西亚境内的网络服务器(Web server)。

【分析】在该实例中,网站租借的服务器是一种有形财产。电脑设备(如服务器)只要满足通过服务器进行的业务是提供者的商业活动重要且必须的一部分,而且服务器受到提供者控制这一条件,那么该服务器将视为提供者的常设机构。但如果实质上服务器的运作没有人工参与,只是运行预先设置的软件,那么该服务器不视为常设机构。因为该服务器缺乏提供者的物理控制来保持该场所与给付的直接联系,所以在这种情形下提供者不属于在马来西亚境内。

(三)商品给付的处理

1. 通过互联网的有形商品给付应征收商品与服务税

如果商品与服务税的已登记纳税人通过互联网销售商品,而且该商品是提供给马来西亚境内的消费者,那么该商品给付应征收商品与服务税。对于电子商务交易适用的商品与服务税规定与传统商务一致。因此,如果商品与服务税已登记纳税人通过互联网销售商品且商品向境内投递,那么商品提供者提供的给付属于标准税率给付。[25]

2. 通过互联网的商品给付适用零税率的情形

如果通过互联网销售商品是提供给海外消费者,那么该商品给付在商品与服务税体系下适用零税率。在这种情形下,证明商品已经出口并保存相应的证明资料十分重要,如货物装载单(Bill of lading)、开具给海外消费者的发票、海外消费者的订购单、保险单据等。[26]

3. 通过互联网从海外提供者取得商品应征收商品与服务税

当商品从海外抵达马来西亚时,以商品的价值(商品的购买价值加上运输费用、保险费用及其他进口关税)为税基征收商品与服务税。在商品放关前,由海关向进口者征收。如果进口者是已登记纳税人,该税款可以用于进项抵扣。

4. 对电子产品的商品与服务税处理

在商品与服务税体系下,通过互联网销售电子产品视为服务给付。电子产品指的是以电子信息为基础的产品,在没有电子环境的情形下不能独立运作。一般而言,电子产品要求软件、主流视频、MP3等格式为电子媒介。如果已登记纳税人通过互联网向马来西亚境内的个人或者企业销售电子产品(如软件和电子书),那么该服务给付将适用标准税率。如果海外消费者通过互联网购买并下载电子产品,那么该服务给付可以适用零税率,但是必须证明该电子产品是出口的,否则应当征收商品与服务税。在商品与服务税体系下,没有对价的服务不是服务给付。因此,商品与服务税的已登记纳税人提供免费下载的电子产品不在商品与服务税的征收范围内。[27]

(四)服务给付的处理

商品与服务税的已登记纳税人提供的服务给付均适用标准税率,除非该服务是《2014年商品与服务税(零税率给付)命令》下适用零税率的服务。以下服务属于零税率服务:国际客运服务给付(如销售国际航班机票);服务接受者(消费者)在服务提供时不在马来西亚境内,且提供的服务与马来西亚境内的商品或者不动产没有直接联系。[28]

1. 对电子商务的企业消费者所在地的判断

如果在服务提供者的成员数据库(Membership database)上服务接受者具有马来西亚境内的地址、马来西亚域名及马来西亚 IP 地址时,则可确定该消费者在马来西亚境内有相应的场所。

如果出现以下情形,则可以判断该消费者位于马来西亚境外:(1)服务提供者的成员数据库上显示,对方地址位于马来西亚境外;(2)消费者的域名或者IP地址表明对方企业属于外国企业;(3)对方公司在进行交易时声明其公司位于马来西亚境外;(4)服务提供者持有的其他可以表明消费者位于马来西亚境外的信息。

2. 对电子商务的个人消费者所在地的判断

服务提供者必须采取合理的措施来确定其消费者的所在地:(1)如果消费者具有马来西亚域名或者IP地址,比如 namasaya@tm.net.my,那么对该服务给付应当征收商品与服务税;(2)如果消费者不具有马来西亚域名或者IP地址,比如消费者持有saya@gmail.com这类的邮箱,那么服务提供者必须取得消费者关于其经常住所地的声明:①如果消费者声明其经常住所地位于马来西亚境内,那么对该服务给付应当征收商品与服务税;②如果消费者声明其位于马来西亚境外,那么可以视为该消费者位于马来西亚境外,该服务给付适用零税率;③如果消费者未曾声明其经常住所地,那么对该服务给付应当征收商品与服务税。

五、商业居住房屋

(一)对商业居住房屋的识别

2018 年1月11日,马来西亚皇家海关署署长发布了《第01/2018号公共裁定-商业住宅房屋的给付》(Public Ruling 01/2018-Supply of Commercial Residential Premise),[29]该公共裁定用于认定商业用地上的商业居住房屋为居住不动产还是商业不动产,如果商业居住房屋被认定为居住不动产,那么该给付免征商品与服务税。[30]

(二)商品给付与服务给付的区分

1. 属于商品给付

根据《2014年商品与服务税法》附表一,任何对地层所有权(Strata title)的转让都属于商品给付。根据《2014年商品与服务税(免税给付)命令》附表一第2项的规定,任何用于居住目的的房屋和场所的给付都属于免税给付,前述的房屋和场所包括被设计或者改造而成用于居住用途。但前述的房屋和场所不包括酒店、小旅馆、公寓或者用于住宿的相似建筑设施。[31]

2. 属于服务给付

根据《2014年商品与服务税(免税给付)命令》附表一第19项的规定,被用于居住目的出租或者租借房屋的(不包括酒店、小旅馆、公寓或者用于住宿的类似建筑设施),该类服务给付均免征商品与服务税。[32]

(三)商业居住房屋或场所的税务处理

商业居住房屋是指,建造在商业用地上用于居住目的的多级别的地层建筑物。如果经相应的当地机关(Local Authority)确认后,商业居住房屋将被认为同时具有商业用途和居住用途。

商业居住房屋要被确认为具有居住功能,必须满足以下条件:1.房屋的建筑规划许可(Planning Permission)必须被当地机关确认为具有混合开发目的(Mixed development purposes),即同时具有商业和居住开发目的;2.房屋的布局规划(Layout plan)被确认为具有居住目的;3.房屋开发许可证是根据相关房地产法律法规颁发的;4.广告和销售许可、销售和购销协议须遵循相关广告法律法规。[33]

只有商业居住房屋同时满足上述所有条件后,才能在开发者向购买者提供该给付时将其视为居住房屋,进而免征商品与服务税。如果一栋房屋有的楼层具有商业功能,有的楼层具有居住功能,那么对于具有商业功能的楼层则适用商品与服务税的标准税率,对于具有居住功能的楼层则免征商品与服务税。[34]

六、小结

马来西亚《商品与服务税法》于2015年4月1日起生效,本文研究了马来西亚商品与服务税法的新发展。通过文献分析法,全面研究了马来西亚商品与服务税法律体系,包括法律、条例、命令和公共裁定以及大量的政府报告。自法律生效以来,马来西亚政府颁布了系列法律文件,重点完善了商品与服务税中的法律责任、纳税人信息报备、金融服务、不动产(商业与居住双功能房屋)、电子商务等复杂课税领域。从立法至今,一直采纳6%的标准税率,维持国际上较低的税率,保持经济竞争性。马来西亚是东盟重要国家,也是我国投资与贸易的伙伴国家,其《商品与服务税法》已经成为我国投资企业的必备知识,其法规的变动也对我国投资企业的合规经营提出新要求。我国正着手起草《中华人民共和国增值税法》,马来西亚《商品与服务税法》的立法经验也是我们学习的素材之一。

(责任编辑:张怀文)

【作者简介】

杨小强,中山大学法学院税法教授;

郑 伊,中山大学法学院副研究员、美国圣路易斯华盛顿大学国际税法博士。

[1] 关于马来西亚商品与服务税的立法背景研讨。参见杨小强、徐志、薛峰:《马来西亚商品与服务税法律制度研究》,载《国际税收》2016年第10期。

[2] 在国际增值税立法上,一般将增值税的课税对象称为 taxable Supply,即Supply of goods and services,包括销售商品(动产与不动产)和提供服务(提供劳务和转让无形资产);我国营改增文件不采取归并,而是并列规定,包括销售货物、提供劳务、提供服务、销售不动产和转让无形资产。对于Supply的翻译,笔者建议翻译为“给付”,与中国民法用语对应,与国际立法称谓统一。增值税法律行为也相应分为应税给付、免税给付、零税率给付、不征税给付。从课税客体而言,分为商品给付(动产给付)、服务给付、不动产给付与无形资产给付。

[3] Bernama.GST May Bring Down Other Forms Of Taxation, Says MIER. 11 February 2010. Retrieved 26 February 2010.

[4] Finance Act 2015, Section 49.

[5] Finance Act 2017, Section 34A.

[6] Finance Act 2017, Section 34B.

[7] Finance Act 2017, Section 58.

[8] Finance Act 2017, Section 60(c)

[9] Finance Act 2017, Section 60(d).

[10] Finance Act 2017, Section 60(c).

[11] Goods and Service Act 2014, Section 162A.

[12] Goods and Service Act 2014, Section 162B.

[13] Goods and Services Tax (Imposition of Tax for Supplies in Respect of Free Zones) Order 2016.

[14] FEDERAL GOVERNMENT GAZETTE .GOODS AND SERVICES TAX(PROVION OF INFORMATION)REGULATIONS 2017[EB/OL].http://gst.customs.gov.my/en/rg/SiteAssets/gst_regulation/pua_20170616_P_U_28A291732017.pdf,2018-01-10.

[15] Goods and Services Tax (Provisional of Information) Regulation 2017, Section 3, Provision of information by registered person under 34A of the Act.

[16] Goods and Services Tax (Provisional of Information) Regulation 2017, Schedule [Regulation 3].

[17] Goods and Services Tax (Provisional of Information) Regulation 2017, Section 5 Particulars required to be provided by registered person.

[18] Goods and Services Tax (Provisional of Information) Regulation 2017, Section 6, Notification of changes to business operation.

[19] Goods and Services Tax (Provisional of Information) Regulation 2017, Section 7-8.

[20] ROYAL MALAYSIAN CUSTOMS. GUIDE ON FUND MANAGEMENT[EB/OL].http://gst.customs.gov.my/en/rg/SiteAssets/industry_guides_pdf/GUIDE%20 ON%20FUND%20MANAGEMENT%2020122017.pdf,2018-01-10.

[21] ROYAL MALAYSIAN CUSTOMS. GUIDE ON E-COMMERCE SERVICES[EB/OL].http://gst.customs.gov.my/en/rg/SiteAssets/industry_guides_pdf/GUIDE%20ON%20E-COMMERCE%2018122015.pdf,2018-01-10.

[22] Goods and Services Tax Guide on E-commerce Services, Principle Rule for Place of Supply A. Goods, p4.

[23] Goods and Services Tax Guide on E-commerce Services, Principle Rule for Place of Supply B. Services, p4.

[24] Goods and Services Tax Guide on E-commerce Services, Criterion of 'belonging to Malaysia' in relation to supply of services, p5.

[25] Goods and Services Tax Guide on E-commerce Services, A. Supply of physical goods via the internet subject to GST, p10.

[26] Goods and Services Tax Guide on E-commerce Services, B. when supply of goods made over the Internet can be zero rated, p10.

[27] Goods and Services Tax Guide on E-commerce Services, GST treatment for digital products, p11-12.

[28] Goods and Services Tax Guide on E-commerce Services, p13.

[29] ROYAL MALAYSIAN CUSTOMS. SUPPLY OF COMMERCIAL RESIDENTIAL PREMISE[EB/OL].http://gst.customs.gov.my/en/rg/SiteAssets/gst_publicruling/PR%20Supply%20Of%20Commercial%20Residential%20Premise%201%202018.pdf,2018-01-10.

[30] Public Ruling 01/2018-Supply of Commercial Residential Premise, Section 1.1 and1.2.

[31] Public Ruling 01/2018-Supply of Commercial Residential Premise, Section 2.1, 2.2.

[32] Public Ruling 01/2018-Supply of Commercial Residential Premise, Section 2.3.

[33] Public Ruling 01/2018-Supply of Commercial Residential Premise, Section 4.3.

[34] Public Ruling 01/2018-Supply of Commercial Residential Premise, Example 2.

动态报道

+更多- “新一轮财税体制改革与财税法05-10

- 中国政法大学财税法学术沙龙第04-07

- 法大财税法前沿讲座“企业涉税04-07

- 法大财税法前沿讲座“增值税热03-11

- 法大财税法学术沙龙第13期暨第04-24

- 法大举办“增值税与数字经济”06-26