美国税改法案制度设计、政策导向和减税分析

作者:胡怡建 丨 来源:《税务研究》2018年第1期 丨 时间:2018-04-02

内容提要:美国通过的《减税与就业法案》,作为重塑美国税制的重大制度改革,涉及个人所得税、企业所得税、跨境所得税和遗产税等众多税种改革和复杂政策制度设计,体现了降低税率、减轻税收负担,规范税基、简化税收制度,美国优先、调整税收规则,增加债务、削减福利开支等政策导向。从政府税收和财政支出综合评估,美国税改法案减税使经济效率有可能提升,但社会公平将受到更为严谨挑战。

关键词:美国税改 制度设计 政策导向 减税分析

2017年12月22日,美国总统特朗普正式签署《减税与就业法案》,该法案分别于12月19日由美国众议院以227:203票通过、于12月20日由美国参议院以51:48票通过,并于2018年起实施,其中个人所得税和遗产税有效期到2025年。这项税改法案是特朗普政府第一个重大立法,也是继1986年以来美国税收制度最为重大的一次变化,将重塑美国现行税收制度。

一、税改法案的制度改革

《减税与就业法案》是美国共和党和民主党两党、众议院和参议院两院在长达1年反复磋商、磨合、博弈基础上形成的,虽然与特朗普竞选纲领提出的税改方案有较大差距,作出了较多妥协和退让,但仍是重塑美国税制的重大制度改革,涉及个人所得税、企业所得税、跨境所得税和遗产税等众多税种改革和复杂政策制度设计。

(一)个人所得税改革

个人所得税是美国最大税种。2016年,含穿透企业在内的个人所得税收入19483.57万美元,占总税收收入48463.13万美元之比重高达40.20%。[1]这次改革涉及税率、税基和政策优惠等方面众多内容。

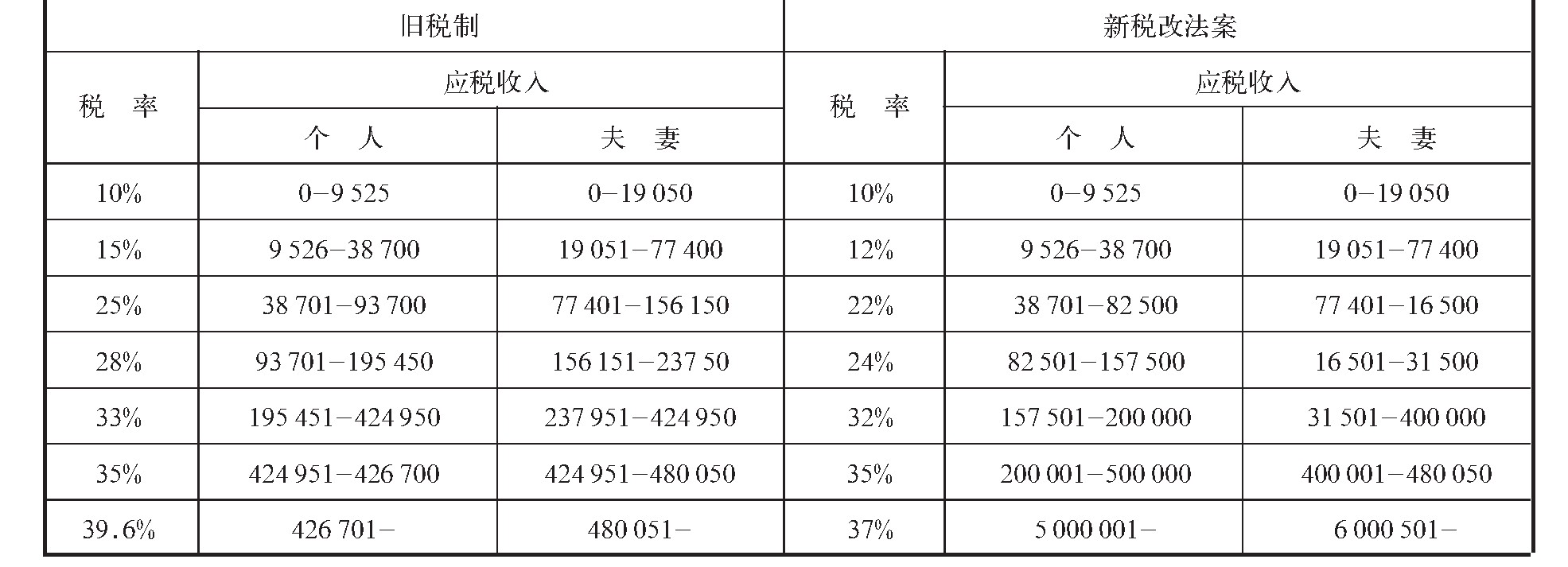

美国新旧个人所得税税率表

一是降低税率水平。仍保持原个人所得税七级累进税率,但税率结构作了调整。除35%这档税率没有变,其他各档税率大部分有所下调,最高边际税率由39.6%降为37%,同时税级也有所调整。

二是提高标准扣除额。年度标准扣除额个人单独申报由6500美元提高为12000美元,夫妻共同申报由1.3万美元提高为2.4万美元,户主申报由9550美元提高为1.8万美元,标准扣除额几乎翻倍。但同时取消个人、配偶和儿童每人4050美元个人豁免额。

三是调整专项扣除。主要有17岁以下儿童每人补贴由1000美元提高至2000美元,补贴门槛由夫妻共同收入11万美元提高至40万美元:取消强制医保税(不买医疗保险对个人的罚款):州和地方税由全额扣除改为仅允许扣除州和地方财产税、所得税和销售税,上限为1万美元(个人和夫妻共同):医疗费用超过调整后总收入(AGI)10%的部分可以在税前扣除降为超过7.5%的部分可在税前扣除:自住住房及第二套住房不超过100万美元住房购置贷款及不超过10万美元住宅抵押贷款所产生利息扣除,改为已有住房贷款利息按原税法抵扣、新置住房贷款利息按不超过75万美元贷款扣除,取消住宅抵押贷款利息抵扣,以限制投资性住宅贷款利息税前扣除。当年可扣除现金捐赠额由不高于收入50%提高为60%。取消合规搬家费、离婚赡养费等费用税前扣除及部分捐赠扣除等项目。

四是提高个人替代最低税(AMT)门槛。为避免高收入者利用税前扣除避税,规定对应税收入高于AMT门槛,且按AMT计算税收高于一般所得税,需按AMT规则缴税,由应税所得55400美元(个人)、86200美元(夫妻共同)提高至70300美元(个人)、109400美元(夫妻共同)。大幅提高了AMT门槛,利于简化税制。

(二)企业所得税改革

企业所得税改革虽然力度最大,但只有C型公司(股权有限公司)缴纳企业所得税,而独资、合伙和S公司(无限责任公司)等穿透企业不缴纳企业所得税,而是缴纳个人所得税。2016年企业所得税收入4178.97万美元,占总税收收入48463.13万美元的8.62%,占比并不高。[2]企业所得税改革的核心内容:

一是降低税率。C型公司(股权有限公司)税率由15%-35%累进税率降为21%的比例税率:独资企业、合伙企业和S公司(无限责任公司)等穿透小企业,允许在符合条件的经营收入按80%计算经营所得,并适用10%-37%的个人所得税七级累进税率。

二是调整税基。2017-2022年5年内发生的资产投资成本由折旧摊销改为100%费用化(不包括房地产),2023-2027年费用扣除比例每年递减20%:利息支出由税前全额列支改为按不高于扣除利息、税项、折旧和摊销前利润30%列支,当年未扣除利息可向后无限期结转。以限制利息支出,改变资本弱化避税倾向。

三是亏损结转。净经营亏损结转限期限由向前结转2年向后结转20年,改为取消向前结转,可向后无限期结转,亏损结转限额为应税所得的80%。

四是取消公司替代最低税(AMT)。由采用20%税率作为平行税制一部分,与按公司所得税税率计算的公司所得税比较,选择高者征税的公司替代最低税(AMT)将被取消。

(三)跨境所得税改革

在美国税改方案中,最为引人注目的是全球课税体系(TST)调整。美国作为资本输出国,跨境投资占比较高,资本外流和关联交易转移利润矛盾突出,为此,税改法案对跨境所得征税政策作了重大调整。其核心内容:

一是实行属地征税。将现行美国公司境外实现利润汇回缴纳35%企业所得税,汇回利润境外已纳所得税抵免以消除双重征税,改为美国公司取得来自其境外子公司股息可享受100%的所得税豁免(10%持股比例要求):境外子公司历史累积境外收益将被视同汇回一次性进行征税,其中现金及现金等价物适用15.5%税率,非流动资产适用8%税率,可在8年内分期缴纳,前5年分别为8%,后3年分别为15%、20%和25%。

二是超额利润征税。依据受控外国公司规则对美国境外子公司超额利润(超过企业资产的10%)征收10.5%的税收(从2026年起升至13.125%),可抵免80%境外已纳税收,以对税率低于13.125%(从2026年起升至低于16.4%)避税地所得实施反避税。

三是向境外提供无形资产减税。美国公司从境外供应方取得的销售或服务所得中与知识产权相关的无形资产收入,适用13.125%的税率征税(自2026年起为16.4%)。

四是关联交易付费征税。针对大型跨国企业集团,自2018年起近3年年均收入达5亿美元以上,向境外关联方支付除实物销售成本以外,可在税前扣除并占企业可税前扣除费用达3%或以上,引入反税基侵蚀税(BEAT),适用10%(2018年适用5%)最低税,以限制某些向境外关联方付费的避税行为。

(四)遗产税改革

保留遗产税,税率保持不变,提高遗产税免征额,将应税财产超过560万美元提高为1120万美元(个人)、1120万美元提高为2240万美元(夫妻共同)。

二、税改法案的政策导向

《减税与就业法案》是特朗普政府作出的一项重大税收制度改革,其政策调整涉及税率、税前扣除、税收优惠、反避税等制度改革,对美国税收制度重塑主要体现在以下四方面:

(一)优化税率结构、减轻税收负担

无论是个人所得税最高边际税率由39.6%降为37%,还是C型公司(股份有限公司)所得税最高边际税率由35%降为21%,都不约而同地将降低税率作为最为重要改革内容。相对而言:个人所得税最高边际税率降幅并不大,仅为6.57%:而公司所得税税率虽然降幅较为明显,高达40%=(35%-21%)/35%×100%,但由于旧企业所得税实施15%至35%的累进税率,35%为最高边际税率,取消部分税前扣除优惠,以及历史境外实现利润由汇回征税改为视同汇回征税,并实施多项反避税条款,从而实际减税与名义减税存在较大反差,实际减税幅度远小于名义税率减税幅度。根据美国国会联合税收委员会报告[3],此次税改会使联邦收入在10年内约减少1.5万亿美元,其中个人所得税减税9290亿美元、企业所得税净减税5610亿美元(其中企业所得税减税8460亿美元,减海外资产税增税2850亿美元),遗产税减税100亿美元。按2016年美国总税收48463.13亿美元、个人所得税收入19483.57亿美元、公司所得税收入4178.97亿美元,财产税收入4958.08亿美元,年增长率3%估算,10年总税收收入平均减税率2.69%,其中个人所得税减税率4.15%、公司所得税减税率11.69%、遗产税减税率0.18%(上述减税率分别按10年减税额除以2016年为基数,年增长3%,累计10年应纳税额得出)。[4]另外,个人所得税和遗产税减税在不同收入群体之间,企业所得税减税在不同行业和规模企业之间差异也较大。

(二)规范课税基础、简化税收制度

无论是个人所得税还是企业所得税,除了降低税率外,均对税前扣除和减免优惠作了不同程度的有增有减重要政策调整,以规范税基、简化税制。如个人所得税基本扣除几乎提高了一倍,并提高了儿童税前扣除标准和医疗费用税前扣除,以实施减税。但也取消了个人税收豁免,限制州和地方税税前扣除、住房抵押贷款利息税前扣除、以及捐赠和杂费等税前扣除,以实施增税。如企业所得税资本费用化以延期纳税,但也对利息支出限额扣除、亏损减免税前扣除限制以提前纳税。对跨境所得既有对子公司股息由税收抵免改为免税,也有对历史遗留境外利润由汇回征税改为视同汇回强制征税,以及对境外企业超额利润征税:既有对美国公司从境外供应方取得的销售或服务所得中与知识产权相关所得降低税率征税,也有对大型跨国企业集团内向境外关联企业支付费用征税增税。在降低税率前提下进行的个人所得税和企业所得税税前扣除政策调整,旨在实现税制改革的三大政策目标:一是通过降低税率、规范扣除、减少优惠、扩大税基以合理税制:二是通过限制境外关联交易支付和境外企业超额利润征税,以反避税减少税收流失,增加美国税收利益:三是通过取消公司替代最低税(AMT),提高个人替代最低税(AMT)门槛,以及减少税收优惠、限制税前扣除项目,以简化税制,降低税务征收成本和纳税人遵从成本,从而提高税收征管效率。

(三)美国利益优先、调整税收规则

在国际税收方面,税改法案遵循美国利益优先原则和使美国强大指导思想,单边调整跨境税收规则。一是在大幅降低税率前提下,将全球征税的属人征税原则改为仅对美国境内所得征税,同时在过渡期内又保留境外所得征税的有限属地征税原则。推动企业所得税属地税制改革意味着美国企业仅就其在美国境内所得纳税,而境外所得即使汇回国内也无需缴纳企业所得税。由于属地征税具有资本输出中性,减少境外利润汇回美国税收障碍,可以实现鼓励海外利润汇回,以及吸引资本加速回流,增加美国投资,扩大就业,提振经济预期。二是美国公司从境外供应方取得的销售或服务所得中与知识产权相关的无形资的产收入,适用13.125%的税率征税(自2026年起为16.4%),这一措施为在国内生产并向境外销售的美国企业提供优惠税率,相当于给予美国企业无形资产出口财政补贴,以激励美国优势无形资产出口。三是针对大型跨国企业集团,2018年起近3年年均收入达5亿美元以上,向境外关联方支付可在税前扣除,并占企业税前扣除费用达3%或以上企业,征收10%企业所得税。通过引入反税基侵蚀税(BEAT),以限制某些向境外关联方付款避税。但单方反避税措施也会影响他国税收利益,与现有国际社会已经达成共识的国际税收规则偏离,而引发国家间税收利益冲突。2017年12月11日,德国、法国、英国、意大利和西班牙财长联名致信美国白宫与财长姆努钦,称美国税改法案的个别条款会严重干扰贸易与投资在经济体之间的真实流动,既违反美国的避免双重征税协议,也与WTO等全球贸易规则不符。[5]美国税收利益优先的国际税收政策大调整,在保障美国经济和税收利益的同时,意味着资本、利润将从世界其他国家流出,从而对这些国家经济产生较大负面影响。

(四)增加债务负担、削减福利开支

由美国总统特朗普正式签署的《减税与就业法案》,改革目标和意图很明显,就是寄希望通过减税来减轻企业和个人税负、降低成本、振兴经济、扩大就业。但减税是以减少税收、增加财政赤字、增加政府债务、减少社会福利为代价的。由于减税代价巨大,所以在主张经济效率优先的共和党和主张公共福利优先的民主党之间针对税改形成巨大分歧。虽然税改法案最终通过参众两院立法,但从最终税改法案来看是一个共和党与民主党两党、参议院与众议院两院博弈形成的混合法案,与共和党最初提出的较为激进的税改法案有了较大退让和妥协。即使折衷妥协税改法案,两党在投票时仍界限分明,民主党议员全部投了反对票,而共和党主要依靠在参众两院占有多数席位以微弱优势勉强通过税改法案。两党分歧除党派之争外,民主党反对税改法案的主要理由是担忧减税将导致未来10年增加万亿美元联邦预算赤字。[6]目前美国政府债务已高达20.162万亿美元,[7]超过2016年的GDP18.56万亿美元,债务占GDP之比重已超越100%,人均负债6.25万美元。[8]受财政赤字制约,2018年财政在环保、教育、社保等公共民生福利领域支出均有不同程度削减。废除要求大多数美国人购买医疗保险否则将面临罚款的奥巴马医疗法案的个人强制保险,虽然可获得3000亿美元可用于其他税收削减,但相当多年收入5万美元以下的个人可能会因此失去医疗保障。[9]根据美国国会预算办公室(CBO)报告,尽管联邦政府会因为失去罚款项目而损失一些财政收入,但由于享受联邦补贴政策的人更少了,这部分损失会得到弥补。报告估计,奥巴马医改个人强制参保令被废除后,相对于现行政策,约有400万人会在2019年失去医保,这一数字将于2027年上升至1300万人。[10]

三、税改法案的减税分析

特朗普政府《减税与就业法案》无疑是一项重大减税改革,但为减少赤字又不得不削减政府预算支出,无论是减税还是减支最终是利益分配格局的重新调整。那么减税效果究竟如何,还需从政府税收和财政支出综合判断以作出最终评估。

(一)从政府税收视角分析

特朗普政府税改方案对企业和个人普遍给予不同程度减税,但为了将财政赤字维持在可控范围,既有有利于个人、家庭和企业减轻税负的条款,也不乏扩大税基、加重税负的条款。在降低税率同时又扩大了税基,取消部分优惠,使实际减税远低于名义税率减税。而且,不同收入群体、阶层、行业减税受益差异较大,减税受益更多集中在高收入群体。美国众议院民主党领袖佩洛西(Nancy Pelosi)批评法案损害中产阶级利益、让金钱流入1%最富裕的美国人腰包,尤其让高税率州的中产阶级损失惨重。[11]美国税收和经济政策研究所对14个州2019年1%最高收入人士税改减税估算结果也支持该结论。该群体人均年收入62.03万美元,净减税45032美元,平均减税率7.26%,[12]反映富有人士减税受益远高于平均受益,减税受益更多地被高收入群体和大利益集团所分享。

(二)从财政支出视角分析

减税法案虽然减轻了税收负担,但同时也减少了政府收入来源,从而减少了包括居民福利开支在内的政府支出。2017年10月26日,美国正式通过的2018年财政预算也支持上述结论。根据早在2017年3月中旬就由白宫公布后经调整的预算蓝图,[13]2018财年财政支出与2017财年基本持平,由于联邦政府法定支出不能调整,而能够调整的是非法定支出。与2017财年比较,2018财年非法定支出除国防部、国土安全部、退伍军人事务部和社安局有所增长,其余部门均有不同程度削减。其中与居民公共福利和民生密切相关的环保局预算减幅31.4%、劳工部预算减幅20.7%、卫生部预算减幅16.2%、教育部预算减幅13.5%、住房城市发展部预算减幅13.2%。预算削减部门范围之广,削减幅度之大实属罕见。

(三)从收支综合视角分析

美国众议院议长保罗·瑞恩是领导制定美国税改蓝图、推进美国税制变革的倡导者和引领者,他也认为,尽管赞成削减税收,但是也需要削减医疗保险才能平衡预算。[14]所以,通过减税法案,一方面使企业和个人税负有所减轻,但低收入群体减税受益不大:另一方面,减税后政府债务上升使税收负担转化为债务负担,削减财政支出将使主要由中低收入群体享受的公共民生福利相应减少。结果是减税使经济效率有可能提升,但社会公平将受到更为严谨挑战。

(责任编辑:王笑笑)

【参考文献】

[1] American Greatness Fiscal Year 2018, U.S. Government Printing Office, Washington, 2017.

[2] Office of Management and Budget. BUDGET OF THE U.S. Government A New Foundation For American Greatness Fiscal Year 2018.U.S. Government Printing Office, Washington, 2017.

[3] 张丹丹:《税务摩擦升级欧盟或向WTO投诉美国税改条款》,载《华尔街见闻》2017年12月22日。

[4] 周武英:《美国政府债务突破20万亿美元》,载《经济参考报》2017年09月13日。

[5] 李超民,胡怡建:《特朗普税制改革取向及其影响》,载《税务研究》2017年第1期。

[6] 刘怡、侯思捷、黄钇淼:《美国税制改革方向:基于消费地的现金流量税》,载《税务研究》2017年第4期。

【作者简介】

胡怡建,上海财经大学公共政策与治理研究院

[1] 数据来源:http://stats.oecd.org/。

[2] 数据来源:http://stats.oecd.org/

[3] Edward Yardeni, Tax-Reform Losers Are Mostly Wealthy Individuals, With Big Bills. [2017-11-06]. https://www.newsmax.com/Finance/Edward Yardeni/tax reform losers wealthy/2017/11/06/id/824381/.

[4] 根据 OECD Statistics: Details of Tax Revenue-United States 资料整理而得。

[5] 张丹丹:《税务摩擦升级欧盟或向WTO投诉美国税改条款》,载《华尔街见闻》2017年12月22日。

[6] 孟敏江:《税改法案距离特朗普签字生效还有三大“难关”》,载《FX168财经网》2017年12月5日。.

[7] 周武英:《美国政府债务突破20万亿美元》,载《经济参考报》2017年9月13日。

[8] 截至2017年9月8日,美国联邦政府债务总额达20.162万亿美元,按2016年底人口32276万计算,人均负债6.25万美元。人口数据来自于:https://www.liuxue86.com/a/2992428.html.

[9] Mark Hay, Five Reasons to Hate the Republican Tax Plan, [2017-11-23], https://www.vice.com/en_us/article/9kqpyy/five reasons to hate the republican tax plan.

[10] 孙丁、刘阳:《美国会:废除奥巴马医改个人强制参保令将使1300万人失去医保》,载《新华社华盛顿》, [2017-12-01],http://news.xinhuanet.com/2017-11/09/c_1121931565.htm.

[11] Ben Jacobs & Lauren Gambino, House Republicans unveil tax plan to benefit corporations and the wealthy. [2017-11-02]. https://www.theguardian.com/us-news/2017/nov/02/house republicans unveil tax plan benefiting corporations and the wealthy.

[12] Kathleen Elkins, Here's how the tax bill will affect the richest 1% in all 50 states. [2017-12-21]. https://www.cnbc.com/2017/12/21/heres how the tax bill will affect the richest 1 percent in all 50 states.html/.

[13] Office of Management and Budget, Budget of the U.S. Government A New Foundation For American Greatness Fiscal Year 2018.U.S. Government Printing Office, Washington, 2017.

[14] Seth Hanlon, How Middle-Class and Working Families Could Lose Under the Trump Tax Plan, Center for American Progress, (2017-06-13), https://www.americanprogress.org/issues/economy/reports/2017/06/13/434054/middle class working families lose trump tax plan/.

动态报道

+更多- “新一轮财税体制改革与财税法05-10

- 中国政法大学财税法学术沙龙第04-07

- 法大财税法前沿讲座“企业涉税04-07

- 法大财税法前沿讲座“增值税热03-11

- 法大财税法学术沙龙第13期暨第04-24

- 法大举办“增值税与数字经济”06-26